금일 Dart에 주주총회소집공고가 올라왔고, 재무제표의 승인 부분에서 특이 사항을 정리하였다.

연결 포괄 손익 계산서

연결 기준 매출은 전년 대비 33% 성장.

매출 원가는 전년 대비 3.6% 증가.

판매 관리비는 전년 대비 34% 증가.

영업 이익은 55억 원으로 흑자 전환.

매출 증가에 비해 매출 원가 증가율이 적고 판매관리비 증가율이 매우 크다. 판관비 증가는 향후 일어날 매출 성장을 담보하는 소중한 비용 지출일 가능성이 높다. 따라서, 매출액이 증가하는데 판관비도 증가하여 영업이익이 적은 것처럼 보여 주가가 저렴할 때 매수 기회라 생각된다.

판관비가 크게 늘어난 이유는 총 두 가지

- 인건비 : 급여가 전년 대비 68억(51%)이 증가하였다.

약 40억 정도는 성과급으로 반영하였고, 28억은 신규 직원 채용하는데 쓰인 비용으로 판단된다.

품질 및 생산 인력이 2019년에 334명, 2020년 357명, 2021년 3분기 기준 406명으로 계속 증가하고 있다.

앞으로 생산을 많이 하기 위해 품질 및 생산 인력을 계속 대거 채용하고 있는 것이 아닌가 판단된다.

2. 경상연구개발비 : 전년 대비 50억(37%)이 증가하였다.

연구 개발하는데 쓰인 비용은 추후 매출로 연결될 가능 성이 높으니 오케이 인정.

연결 재무 상태표

유동자산

- 매출채권은 전년대비 176억(38%) 증가.

- 재고자산은 전년대비 354억(78%) 증가.

- 제품 70억(32%) 증가

- 원재료 177억(100%) 증가.

- 반제품 141억(130%) 증가.

재고자산 내역을 보면 원재료와 반제품이 크게 늘었다.

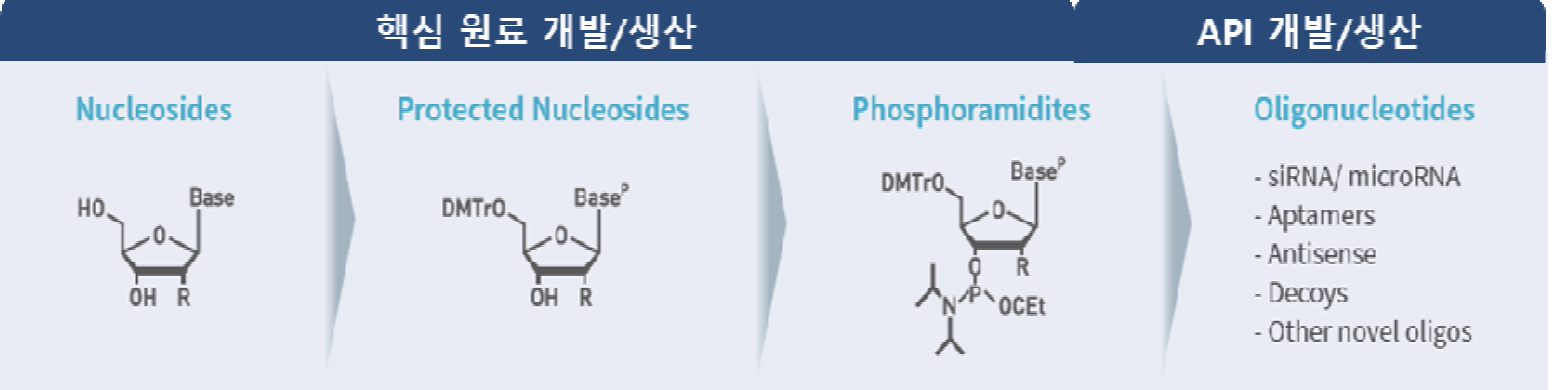

에스티팜은 경쟁사와 다르게 원재료를 이용하여 아래 그림의 핵심 원료 생산이 가능하고, 핵심원료를 이용하여 올리고 생산을 다이렉트로 할 수 있다. 여기서 핵심원료가 바로 반제품이다. 핵심원료를 이용하여 올리고를 만들거나, 경쟁사에 핵심원료를 판매할 수 있기 때문이다. 원재료와 반제품은 결국 제품으로 연결되기 때문에, 좋은 상황으로 보인다.

유동부채 567억(300%) 증가.

유동부채가 갑자기 급격히 증가하여 왜 그런가 분석하였다. 결론은 회사가 어려워서 자금을 빌려 온 것은 전혀 없고,

증가한 부채중 절반은 선수금(좋은 부채)이고, 비유동부채 중 일부가 만기가 도래해서 유동부채로 이동하였다.

- 매입채무는 전년대비 82억(174%) 증가.

장사가 잘 될 것 같으면 원재료를 외상으로 사 와서 매입채무가 증가하게 된다. 좋은 상황으로 보인다.

- 유동성장기차입금은 150억 증가.

유동성장기차입금 150억은 KDB산업은행에서 대출 한 돈이 만기가 도래해서 비유동성에서 유동성 부채로 이동하여 생긴 것이다.

- 기타유동금융부채는 84억(179%) 증가.

미지급금이 84억 증가하였다. 제조업의 경우 제품을 생산하기 위해 투입되는 기계설비의 구입과 관련해서는 비록 주 업무에 투입되는 기계설비이나 미지급금 계정을 사용한다. 아마 이번에 증설하면서 미지급금이 발생한 것이 아닌가 생각이 된다. IR팀에 물어봐야 할 것 같다.

- 기타유동부채는 240억(375%)증가.

선수금이 240억 증가하였다. 선수금은 회사에서 제품 제공하기 전에 미리 받은 금액이다. 추후 제품을 납품하면 선수금은 매출로 변신하게 된다. 따라서 선수금 증가는 매우 좋은 착한 부채라 할 수 있다.

틀렸거나 잘못된 부분 또는 추가하면 좋은 내용들 댓글로 알려주시면 감사하겠습니다.

'Invest > 종목분석' 카테고리의 다른 글

| [에스티팜]IR 통화(03월 15일) (0) | 2022.03.15 |

|---|---|

| [에스티팜]주가 하락 이유 뇌.피.셜 (0) | 2022.03.15 |

| [에스티팜]3월 28일 이후 글로벌 고객사 실사 예정? 뭐땜시? (0) | 2022.03.10 |

| 에스티팜 이제 돈을 버나 했는데, 4분기 실적 적자 발표? (0) | 2022.02.25 |

| 에스티팜 - 타임폴리오 자산 운용 에스티팜 비중 축소 중. (0) | 2022.02.08 |

댓글